视线 | 人造板生死路 佳诺威主板IPO的自我救赎

俗话说“成败一步遥,生死一线间。”这句话用来形容当下的板材企业可能再贴切不过了。近年来,不同于定制行业的光鲜亮丽,板材老板往往成了最缺钱的人。现实生活中,当板材老板说没钱的时候,很多人觉得难以置信,但实际情况板材企业这几年间确实倒了不少,他们左手催债右手举债,增加产能而并研发技术,但真正赚了钱的却少之又少。这一方面缘于近几年高度密集的政策,另一方面居高不下的成本以及“原木风”的崛起正一点点蚕食着人造板的利润与市场空间。而眼下,上市纾困便成了板材企业们“渡劫飞升”的不二之选。

佳诺威IPO申报材料于3月31日受理

虎年开局至今,板材企业“玩命”上市,一定程度上折射出国内板材人的举步维艰。继云峰新材(莫干山)、天振科技相继冲击IPO后,3月29日,国内知名刨花板品牌佳诺威也向证监会提交了IPO申请材料,目标直指深交所主板。据证监会官网披露,佳诺威集团股份有限公司(简称“佳诺威”)首次公开发行股票招股说明书(申报稿)已于2022年3月31日被证监会正式受理。

佳诺威IPO计划募资约6亿元人民币

本次佳诺威IPO计划公开发行股票数量不超过7,793.69万股,占发行后总股本的比例不低于25%,拟于深交所主办上市,保荐机构为国元证券。佳诺威IPO计划募资约6亿元人民币,主要用于年产36万立方米超强刨花板项目以及补充流动资金等用途。

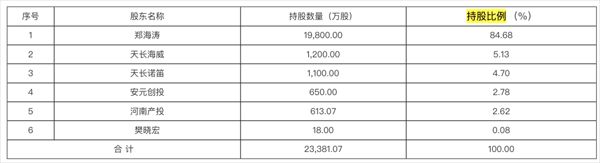

据悉,佳诺威成立于2013年9月9日,2019年完成股改,注册资本约2.34亿元,公司法人、董事长兼总经理均为郑海涛,直接控股84.68%。另外,郑海涛为天长海威、天长诺笛执行事务合伙人,通过实控上述两家公司间接控股佳诺威9.83%。直接间接合计控股佳诺威94.51%。

报告期内佳诺威股权结构

目前,佳诺威专注于人造板的研发、生产及销售,主要产品包括纤维板和刨花板。报告期内,上述两类产品销售收入占公司主营业务收入的比例超过97%。

2019-2021年佳诺威合并利润表

虽然板材企业集中度仍然偏低,但作为国内知名的人造板品牌,专注板材本身的佳诺威各方面收入尚属稳定。2019年至2021年报告期内,佳诺威实现营业收入分别约为7.28亿元、7.56亿元、10.28亿元;归母净利润分别为9742.45万元、8394.41万元、8775.98万元。其中,华东地区是佳诺威销售收入的主要阵地,2021年度销售金额73,969.56万元,占比72.35%;华中地区次之,2021年度销售金额18,112.08万元,占比17.72%。现金流方面,佳诺威经营活动现金流净额逐年稳步递增,投资活动现金亏损逐年收敛,但可能是出于债务到期等原因,佳诺威筹资活动产生的现金流量净额在2021年呈现断崖式下跌,从而在一定程度上拖累了现金及现金等价物的净值增长。

2019-2021年佳诺威现金流量表

人造板生死路

绿色、环保的呼声日渐高涨,双碳、减排的达摩克利斯之剑已然落下,眼下在我国实施供给侧改革的大背景下,行业标准密集出台,能源、原材料成本持续上涨,原本毛利率就不高的板材企业,日子过的可谓窘迫。

2019年至2021年,佳诺威主营业务毛利率分别为22.32%、18.28%和13.35%,呈下降趋势,但对比行业内其他公司毛利率(见下表)后不难发现,板材企业毛利率下滑并非个例,大环境如此,佳诺威无法“独善其身”在所难免。

佳诺威主营业务毛利率对比

佳诺威表示毛利率下滑主要受原材料采购价格、产品销售价格等因素的综合影响所致。据佳诺威招股说明书显示,佳诺威生产经营所需原材料主要包括木质原料和化工原料。报告期内,公司上述两种原材料成本占主营业务成本的比重相对较高,分别为76.41%、74.59%和75.91%。

由于纤维板和刨花板对于木材的利用率较高且木材品质不像胶合板、实木家居要求那么高,所以对主营纤维板和刨花板的佳诺威来说,在木材成本控制上具备先天优势,较为省钱。但化工原材料几近40%的上涨幅度却成为了佳诺威经营中的不可承受之重。

佳诺威原材料成本大幅上涨

据《中国人造板产业报告2021》显示,中国人造板落后产能正加速淘汰。截至2020年底,全国累计注销、吊销或停产胶合板类产品生产企业约1.75万家,累计关闭、拆除或停产纤维板生产线781条,淘汰落后产能3316万立方米/年;累计关闭、拆除或停产刨花板生产线1123条,淘汰落后产能约2772万立方米/年。

“这几年来的环保高压,我们板材企业算是领教了,查环保真的不是说说而已,凡是无法升级改造达标排放及安全验收的企业,施行了‘两断三清’,即断水、断电、清原料、清设备、清场地”,一位此前从事板材生意的老板向新浪家居记者表示。几年的光景,板材企业哀鸿遍野。有些板材企业瞅准形势大力转型木门、定制、整装等业务,还有些板材企业选择观望,希望这阵环保风过去后,再重新开张。

然而,板材人在2021年等到的是更为严苛的行业标准,《人造板及其制品甲醛释放量分级》(GB/T39600-2021)于2021年10月1日起的正式实施,该标准在GB18580-2017标准的基础上又新增了更高等级的E0级和ENF级。目前佳诺威所生产人造板产品的游离甲醛释放量均低于0.124mg/m³,符合国家E1标准。但随着国家对环保重视程度的不断提升以及消费者环保意识的不断增强,未来国家可能对人造板及其制品制定更为严格的环保标准,从而对行业产生一定的影响。

目前我国人造板行业企业数量较多且绝大多数为中小型企业,市场集中度较低、行业竞争较为激烈。据《2021年中国人造板产业报告》显示,截至2020年底,全国纤维板和刨花板生产企业分别有392家和329家,其中年产30万立方米以上的纤维板和刨花板生产企业均为25家。随着市场竞争日益加剧,环保要求进一步提升,业内优质企业不断加大市场整合力度,部分缺乏核心竞争力的企业将会陆续退出,呈现市场份额向优质企业不断集中的趋势,在某种程度上,加剧了人造板行业企业之间的竞争。

市场方面,正所谓“三十年河东三十年河西”,原本没落的原木家居企业在形势利好与互联网模式的加持下正逐步恢复元气,一点点蚕食着人造板的市场空间。反观人造板行业,定制、整装成为了人造板目前为数不多的救命稻草。

佳诺威IPO的自我救赎

无论是与时俱进,还是转型自救,资金都是企业不可或缺的。相比“晴天送伞、雨天收伞”的机构来说,在如今国家日益强调金融服务实体的背景下,选择主板上市,盘活社会资本推动企业发展,对国内制造业来说更具现实意义,且“效益”更长。

佳诺威董事长郑海涛

据报道,起初佳诺威董事长郑海涛从事煤炭贸易,凭借着敏锐的市场眼光和薄利诚信经营的原则,恒诺实业很快闯出了一片天地,年经营规模达到十亿。2013年,一次偶然的机会,郑海涛接触到人造板制造业,通过详细了解,郑海涛笃思明辨,发现人造板市场需求总量较大,发展前景可观。

但在郑海涛构思人造板的初期阶段,彼时曾有人劝说郑海涛不要轻易涉足制造业。毕竟隔行如隔山,制造业和贸易有着本质区别,贸易追求短平快、风险小,制造业则需要前期大量的固定投资与人力成本,投资回报率相对较低、回本周期长、风险自然也高,相比当时中国如火如荼的能源贸易与房地产的火热,制造业在当时脱实向虚的大环境下,日子过的一般。

然而,在郑海涛看来,实体经济是整个社会经济的基础,制造业是拉动我国经济发展和就业的基石,随即毅然决然投资创办了安徽佳诺威木业有限公司,投身实业。言语间,透露出一种郑海涛的家国情怀。

很快,郑海涛将原本煤炭贸易带来的丰厚回报,全部砸到了安徽佳诺威木业的项目建设上,近4亿元的投资几乎没有一分贷款,在天长市汊涧镇建起了年产30万方中纤板的生产线,作为人造板行业的门外汉,郑海涛虚心请教设备厂家了解设备原理、四处聘请行业专家搭建经营管理团队,4个月不离厂区观察琢磨设备的运行、产品的工艺。产品生产出来后,他又亲自带队闯市场,苏、浙、沪、皖,每个地方每个客户他都亲自拜访,了解市场需求、推广佳诺威品牌、建立营销渠道。付出总有回报,经过多年的潜心发展,郑海涛与一大批颇具经验的“老将”带领佳诺威在中纤板、刨花板市场中闯出了一片天地,成为市场公认的中高端品牌。目前,佳诺威依靠良好的产品质量和市场口碑,与全友、索菲亚、博洛尼、江山欧派、圣奥办公家具、志邦家居、捷西、伊仕利、金迪门业、千年舟等知名企业建立了合作关系,并进入宜家家居、欧派家居等知名企业的供应链体系,为公司进一步提升市场竞争力奠定了基础。

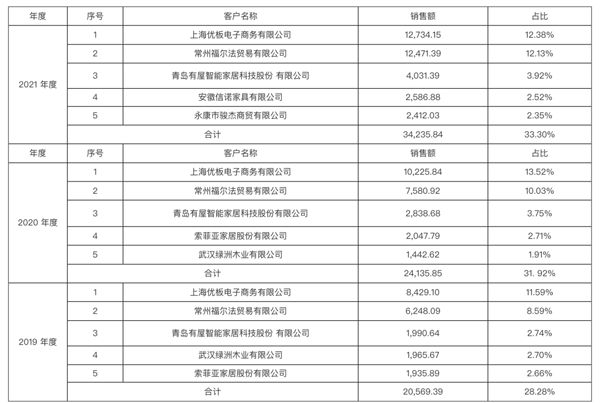

佳诺威近三年前五大客户

此次佳诺威IPO计划投资10亿元建设年产36万立方米无醛可饰面定向结构刨花板(OSB)项目,进一步稳固自身的行业地位。据悉,该项目占地面积279亩,主要设备来自德国迪芬巴赫、加拿大凯登和意大利意玛帕尔公司。建成后可实现年销售收入8亿元,利税2亿元。

30岁以上的工匠占据了佳诺威员工数量近90%

由于佳诺威的产品以次小薪材为主要原料,属于国家大力鼓励的资源综合利用行业,具有节约珍稀林木资源、带动周边广大林农增收的良好社会效果。据悉,所有项目建成后,佳诺威员工可达600人,年枝亚材收购量120万吨,全年收购支出约为5亿元,有力拉动方圆200公里内农户的经济收入,直接辐射带动12万户林农增收,激发了当地植树造林的积极性,从而绿化了大地、减少了风沙、保持了水土、改善了生态。

后记:

从脱虚向实,在到乡村振兴,成立近十年的佳诺威,在贯彻绿色理念的原则下,对技术孜孜以求,怀揣匠心、耕耘实体、回馈社会、振兴乡村, 从而走过了一条不平凡的自我救赎之路。